Finanzas conductuales: miedo y avaricia

Es muy común que las emociones lo lleven a uno a tomar decisiones fuera de carácter como comprar a valorizaciones elevadas o vender en momentos de crisis. Este comportamiento, aunque psicológicamente cómodo, es contraproducente cuando invertimos.

Cuando los activos están incrementando en valor, los inversionistas tienden a sentirse validados, más seguros de sí mismo ante la situación financiera actual, independientemente de la valorización de ese activo.

En casos extremos, se crea una mentalidad de manada que exponencia la irracionalidad el cual lleva a burbujas financieras.

“Be Fearful When Others Are Greedy”

– Warren Buffett

En situaciones de crisis financieras, en donde vemos correcciones bursátiles generalizadas, el miedo predomina y se pierde el razonamiento detrás de porqué y en que se está invirtiendo. Hay que mantenerse pacientes, reafirmar mandatos y tomar decisiones acentuadas en bases financieras.

La avaricia de inversores de perseguir ganancias irracionalmente o el miedo de perder que induce a ventas indiscriminadas son efectos psicológicos que conforman un campo de estudio mejor conocido como “Finanzas Conductuales” o “Behavioral Finance”.

El índice de miedo y avaricia (Fear & Greed) fue desarrollado por CNNMoney para medir como inciden estas dos las emociones, en las valorizaciones de compañías bursátiles por medio de un análisis de distintas variables en el comportamiento bursátiles de los inversionistas.

imagen: https://money.cnn.com/

En teoría, el índice puede usarse para evaluar si el mercado de valores tiene un precio justo. Esto se basa en la lógica de que el miedo excesivo tiende a bajar los precios de las acciones, y que demasiada codicia tiende a tener el efecto contrario.

En conclusión

Es importante tomar en cuenta las tendencias del mercado y poder entenderlo para poder tomar acción de una manera inteligente y beneficiosa.

Por lo tanto, es mejor evadir las decisiones basadas en emociones como miedo y avaricia ya que estas podrían afectarnos de una manera negativa. Debemos basarnos en data y mantenernos constantes en nuestras estrategias a lo largo del tiempo.

En muchas ocasiones, el peor enemigo de un inversionista es el mismo. Uno debe tomar decisiones que van de acuerdo con el mandato y que sean sustentadas por premisas financieras.

Sincronización del Mercado o “Market Timing” ¿Funciona?

La crisis de salud ocasionada por el COVID-19 ha creado mucha incertidumbre económica, el cual se traduce a movimientos abruptos en los mercados de capitales.

Esta volatilidad, tiende a incitar emociones, principales a ellas, el tratar de comprar activos bursátiles en “baratillo”, vendiendo en pánico, tomar posicionamientos de a corto plazo buscando una rentabilidad inmediata, posiblemente dejando de lado los mandatos de inversión prescritos a favor de objetivos o metas financieras.

Market Timing hace referencia a un tipo de “estrategia de inversión” el cual se basa en tratar de predecir el mercado financiero o alterar entre clases de activos conforme a métodos predictivos.

Es decir, tratar de predecir patrones de comportamiento relacionados al mercado acorde a la interpretación de información nueva y/o histórica. En teoría, la sincronización del mercado tiene mucho sentido, pero en la práctica, ha tenido resultados adversos.

¿Porqué?

La realidad es que los casos de ajustes bursátiles más extremos son muy seguidos por incrementos igual de espectaculares, la evidencia más recién siendo la caída del mercado en marzo 2020 en donde el S&P 500 pierde mas de 30.00% de su valor en un lapso de 16 días, el cual fue recuperado, casi en su totalidad, a mediados de junio de 2020.

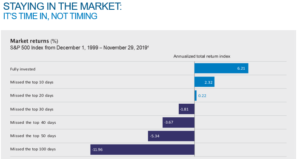

La gráfica de abajo demuestra la diferencia en resultados finales de una persona que deja de percibir, posiblemente buscando un “mejor punto de entrada”, de los mejores 10, 20, 30, 40, 50 y 100 días del mercado en un periodo de 10 años.

Resumiendo la misma, vemos que el retorno anualizado de una persona que se mantuvo invertido durante el periodo entero fue de 6.21%, mientras que los resultados son drásticamente distintos si el inversionista hubiese dejado de percibir, por falta de estar invertido, el retorno de los mejores días.

Aún más, el retorno se vuelve negativo si tan solo dejamos de percibir los mejores 30 días.

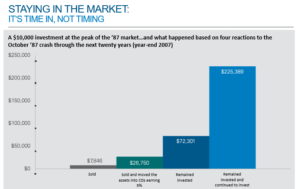

Consideremos la crisis de 1987, en donde el mercado bursátil cae más de 30.00% en un solo año, una situación similar a la actual.

La gráfica de abajo ilustra el resultado de una inversión de $10,000.00, en base a cuatro distintos escenarios y cómo esas decisiones incidieron en el resultado final.

El escenario A, simplemente ilustra la venta de la totalidad del portafolio el cual resulta en una perdida de más de $2,000.00.

El inversionista del escenario B, decidió vender su portafolio y coloco la totalidad remanente en un plazo fijo pagando 5.00%. Después de 20 años, esta inversión creció a $26,750.00.

El escenario C, ilustra el caso de un inversionista que se mantuvo invertido. En este caso, el inversionista acumulo un total de $72,301.00.

El escenario D, ilustra el caso de un inversionista que no solo se mantuvo invertido pero que también aporto $200.00 al mes a su cuenta por 20 años, independientemente del estado del mercado en ese momento. En este caso el inversionista sumo un total de $225,389.00.

El principio es sencillo, el inversionista que mantuvo la fe en el mercado, que fue consistente con sus contribuciones, independiente del contexto del mercado, pudo, a largo plazo, generar retornos compuestos significativos.

“Timiar” el mercado se vuelve una tarea imposible cuando la historia evidencia que la volatilidad juega tanto en contra como a favor y que los eventos de impacto suelen a ser muy corridos. Debemos que enfocarnos en las razones por las cuales estamos invertidos, y revisar los mandatos de inversión inicialmente prescritos no alterarlos drásticamente.

Si nuestras consideraciones iniciales se mantienen, los ajustes que debemos hacer en momentos de crisis deben de temer como meta principal, FORTALECER nuestro mandato de inversión asegurando que las ponderaciones prescritos y los activos en los que estamos invertidos siguen cónsonos con quienes somos como inversionistas.

De no ser así, pecamos de tomar decisiones emocionales que serán muy posiblemente contraproducentes.

Definiendo una estrategia de inversión

Lo más importante para proponer un plan de inversión, es poder entender quién es el cliente, que busca hacer y cuales son sus objetivos. Este proceso, el cual inicia en una reunión de descubrimiento, tiene como fin, presentar una estrategia de inversión que sea cónsona con todas las particularidades compartidas.

Identificando un mandato de inversión

Como asesores, nuestro objetivo inicial debe ser tratar de identificar el mandato de inversión. En otras palabras, crear un plan de acción que depende de las necesidades, objetivos y limitaciones del cliente.

Estas “necesidades, objetivos o limitaciones” son variadas, desde el empresario que desea asegurar su legado patrimonial a la pareja joven que busca afrontar los gastos educativos de sus hijos, o el medico que quiere garantizar una jubilacion.

En cada instancia, no solo son metas distintas, pero las actitudes y experiencias pueden variar drásticamente, elemento que se debe de tomar en consideración.

La analogía que usamos es “forma y función”. Similar al diseño de una casa, una “inversión” debe reflejar tanto las necesidades de los clientes como las limitaciones y consideraciones principales.

¿Diseñarías una casa de cuatro cuartos para una pareja recién casada?

¿Sería prudente incorporar una estrategia de inversión especulativa para una persona recién jubilada?

Encontrando el perfil del inversionista

El perfil de inversión de una persona se define por una combinación de factores los cuales evolucionan en el tiempo. La edad de un inversionista, su capacidad de generar excedentes de ahorro, su experiencia financiera o bursátil al igual que sus aptitudes ante la volatilidad del mercado son piezas centrales.

Preguntas como:

- ¿Cómo te sentirías si el mercado cae o sube un 20%?

- ¿Venderías, comprarías más acciones, o te mantendrías paciente?

- ¿Cómo te afectaría esta experiencia hacia el futuro?

- ¿Cual es el termino de tiempo que quieres invertir?

- ¿Cuales serian sus expectativas de retorno?

Son importantes para comenzar a desvelar actitudes que ayudan a definir el mandato.

Hay que estar preparados para evolucionar

El mercado bursátil cambia por segundos. Tus metas, necesidades y actitudes también cambiaran en el tiempo.

Como asesores, lo más importante de nuestra gestión es comprometernos a mantener una relación abierta y corriente con nuestros clientes, sobre el cual podemos sugerir recomendaciones para que ese portafolio de inversión sea siempre consecuente con las condiciones presentes. Al final, la estrategia de inversion es la carretera que usas para lograr tus objetivos financieros, y el asesor es como el GPS asegurandote que no te salgas del camino y presentando nuevas rutas cuando condiciones cambian tanto a favor como en contra.

Bono vs Plazo Fijos

Busca mejor rendimiento que un plazo fijo tradicional a través de estrategias de renta fija con el uso de bonos

En el mundo tan competitivo y globalizado como en el que vivimos ahora, buscar un buen rendimiento en nuestro dinero ya sea a través de productos bursátiles (del mercado público y bolsas de valores) o bancarios es un arte. Mas aun cuando buscamos posibilidades de que nuestro dinero rinda de manera segura por encima de un plazo fijo tradicional en la plaza los cuales están pagando muy poco para cuentas denominadas en dólares (por debajo del 4%).

Aparte de los fondos y acciones que la mayoría conocemos, existen unos productos a los cuales, por lo general y erróneamente, se les da menos protagonismo; los bonos. Un bono es un instrumento financiero sumamente útil para manejar un portafolio, especialmente en ambientes de alta volatilidad e incertidumbre como lo que estamos viviendo en la actualidad. La manera que funciona es que una compañía o gobierno emite un bono al mercado como manera de levantar capital amarrado a ciertos términos de rendimiento y vencimiento. Es decir, que el comprador del bono tiene derecho a recibir una cantidad predeterminada de intereses por un tiempo predeterminado, y cuando ese tiempo llega a su término, se le regresa el monto original del bono que suele ser $100.

Como ejemplo: digamos que Delta Airlines emite un bono a 5% con un termino de 5 anos que vence en septiembre 2027. Esto quiere decir, que ese bono va a pagar 5% en intereses anualizado sobre el valor original del bono de $100, ósea $5.00 al ano sin importar que pase o como cambie el mercado durante ese tiempo. Es importante destacar, que si bien el precio principal de los $100 puede fluctuar, eso afectaría el rendimiento en % ya que el pago se mantendría en valores absolutos en $5.00 por la vida de ese bono hasta su vencimiento, momento en el cual se repaga los $100 originales de la compra. (busca una definicion mas completa en nuestro otro articulo “Que es un bono bursatil?“

Uno de los beneficios principales de un bono, es que da la posibilidad real de evitar todo tipo de volatilidad ya que las condiciones del bono están comprometidas en un contrato legalmente valido desde el momento de la compra. Es decir, si te quedas el bono por la duración de su vida, al momento de la compra sabes exactamente como va a rendir la inversión.

Similarmente, el propósito del plazo fijo es de comprometer tu dinero a un tiempo predeterminado al banco, para que este pueda darse la vuelta y colocar ese dinero en prestamos o otros productos de crédito los cuales les asigna un interés mayor que el que pagan en el plazo fijo. Un banco hace su ganancia cobrando una diferencia entre el interés que paga por levantar dinero (como a través de un plazo fijo) y el que le asigna a sus préstamos y productos de crédito. El banco esta dispuesto a pagar esos intereses a cambio de un compromiso de tiempo; Es por eso que, mientras mas largo es el tiempo, mayor es la tasa de interés que se paga.

Como puede una estrategia de bonos reemplazar el propósito de un plazo fijo con mayor rendimiento?

Cuando una compañía emite un bono esta básicamente buscando levantar dinero, sin embargo, esta buscando hacerlo directamente en el mercado sin ir a través de un producto de prestamos bancario tradicional. Por lo general, los términos que ofrecen están un poco por debajo de lo que les cobraría el banco, pero al mismo tiempo están por encima de la tasa de interés de plazo fijo actuales. Es decir, están buscando evitar la intermediación del banco e ir directo al consumidor final. Al eliminar este “intermediario” bancario, el ahorro en intereses pudiese dar cabida a que entre el emisor del bono y el comprador obtengan mejores términos que los que se pudiesen ofrecer con un banco como intermediario.

Si armamos un portafolio con bonos que tienen vencimientos intercalados, podemos buscar un rendimiento predeterminado por encima de los que ofrecen los plazos fijos tradicionales del momento, y el echo que los vencimientos sean escalonados nos asegura eventos de liquidez periódicos donde estaríamos recibiendo el monto principal de las compras de bonos a lo largo del tiempo para seguir colocando ese capital. Esto, a diferencia del plazo fijo nos asegura liquidez, un rendimiento fijo por encima de la plaza, y la condición de evitar la volatilidad de los mercados. Básicamente un bono, le permite al comprador final hacer el negocio que hacen los bancos de prestar dinero en condiciones predeterminadas a compañías y entidades reguladas.

Agenda una llamada gratis de 15 minutos para descubrir si una estrategia de renta fija por medio de bonos calificados funciona para ti!

¿Qué es una cuenta de inversión y cómo difiere a una cuenta bancaria?

Una cuenta de inversión y una cuenta bancaria son muy distintas comenzando con el tipo de empresa que puede, legalmente, ofrecer estas facilidades.

Una cuenta bancaria es una cuenta de depósito o de ahorro, la cual es proveída por medio de una institución bancaria. El dinero siendo depositado se constituye como parte de las obligaciones o pasivos del banco ante sus depositantes. Generalmente, este dinero se deposita para medios de ahorro o para usos operativos siendo los bancos los entes que ofrecen los mecanismos de transferencia entre una persona y otra.

Ejemplos de cuentas de bancos incluyen:

Cuenta Corriente → una cuenta en donde se deposita dinero el cual puede ser accesado o depositado en cualquier momento. Esta cuenta es la más accesada diariamente para hacer todo tipo de pagos.

Cuenta de Ahorros → es usada para depositar dinero a plazos más largos. Generalmente pagan tasas mayores que en facilidades corrientes. Estas también generan intereses dependiendo del monto final de cada mes.

Una cuenta de inversión es una cuenta cuyo fin es invertir el dinero de inversores por medio de instrumentos bursátiles. Similar a las facilidades bancarias, la cuenta es ofrecida por medio de entidades reguladas, como Casas de Valores. A diferencia de una cuenta bancaria, las inversiones de los clientes no conforman parte del balance de la entidad financieras. Existen inclusive cuentas de inversión segregadas, las cuales ofrecen una capa de protección adicional al tener tus inversiones segregadas de los activos de la casa de valores o de otros clientes.

Una cuenta de inversion le permite a uno el acceso a operar distinctos instrumentos financieros de la bolsa. Por medio de esta facilidad, uno puede comprar instrumentos tanto de crecimiento como de renta, brindando la flexibilidad necesaria

Diferencia principal:

- Una cuenta bancaria te permite guardar tu dinero bajo de riesgo el cual garantiza el capital inicial. Uno gana intereses sobre el dinero ahorrado y es fácil acceder a las cuentas. Por otra lado, las cuentas de inversión están establecidas con el fin de crear más capital. Estas cuentan tienen un riesgo más alto, pero por lo tanto tienen más oportunidad de obtener ganancias a largo plazo.

Perspectivas Financieras: Crisis de Corto Plazo = Oportunidades a Largo

¿Cómo se invierte en un mundo en el que un virus (COVID-19) está forzando un cierre económico global, donde el precio del petróleo se desploma por una sobreoferta y en el cual se requiere de políticas monetarias y fiscales cada vez más audaces?

Esta incertidumbre extrema se ha reflejado en un incremento significativo en la volatilidad, el aumento en las correlaciones entre distintos tipos de activos y en la magnitud y velocidad de una corrección bursátil con pocos precedentes.

La siguiente gráfica ilustra varios ejemplos de eventos económicos, políticos y de salud a través del tiempo que ha resultado en ajustes bursátiles significativos.

En momentos de crisis económica, es fácil entrar en pánico y optar por medidas de extrema defensiva, incitada por el miedo de sufrir pérdidas sostenibles. Es por esto por lo que recalcamos la importancia de entender que dentro de cada crisis existe una oportunidad.

En ciertos casos, la recuperación de estas correcciones es más breves que en otras, pero la comunalidad que todas comparten es que, en cada caso, fueron superadas. Aún más, a pesar de los ajustes, los rendimientos anuales compuestos en los casi 50 años que enmarca la gráfica es por encima de 10.30% (contemplando la reinversión de dividendos.)

Read More